創業初期〜シリーズA以降のオーナー企業向けソリューション有償ストックオプション信託®

「オーナー拠出型」シード期(設立3年以内)シリーズA以降

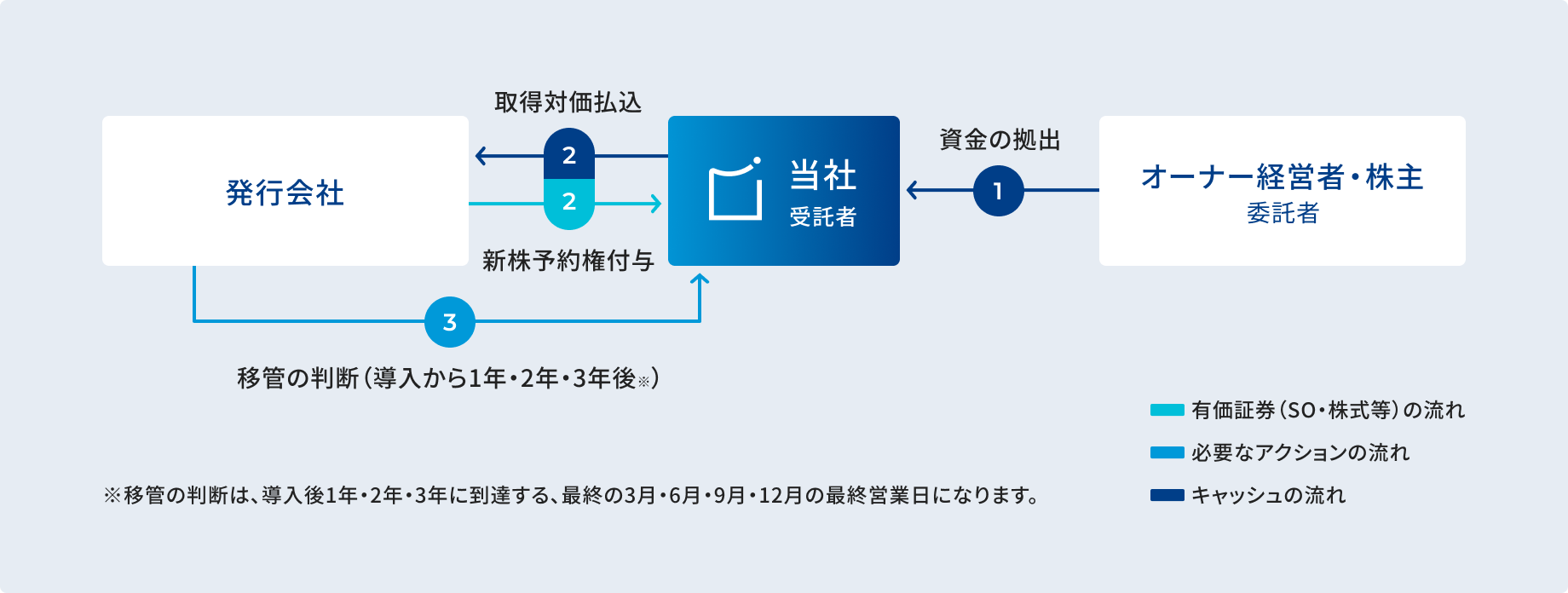

本ページにてご紹介している有償ストックオプション信託®「オーナー拠出型」は、オーナー経営者・株主等の第三者が委託者となり、受益者となる役職員等へ新株予約権を交付する「新株予約権交付型」のソリューションとなります。

本サービスは現在、一部の特殊な事案でのみ提供を行っており、当社では新サービスとして税制適格要件に対応した信託型ストックオプション「税制適格・信託型ストックオプション」の提供を開始いたしました。

有償ストックオプション信託®とは

有償ストックオプション信託®「オーナー拠出型」は、ある企業の経営者や株主が、実際に企業の業績に寄与してくれる役職員(退職者を含みます。)や社外協力者(役職員と併せて「役職員等」)に対して、インセンティブとして適切な数量の新株予約権を交付するために、私費で役職員等のための信託を設定し、新株予約権の発行会社が役職員等を指定して新株予約権を交付できる信託型ストックオプションです。

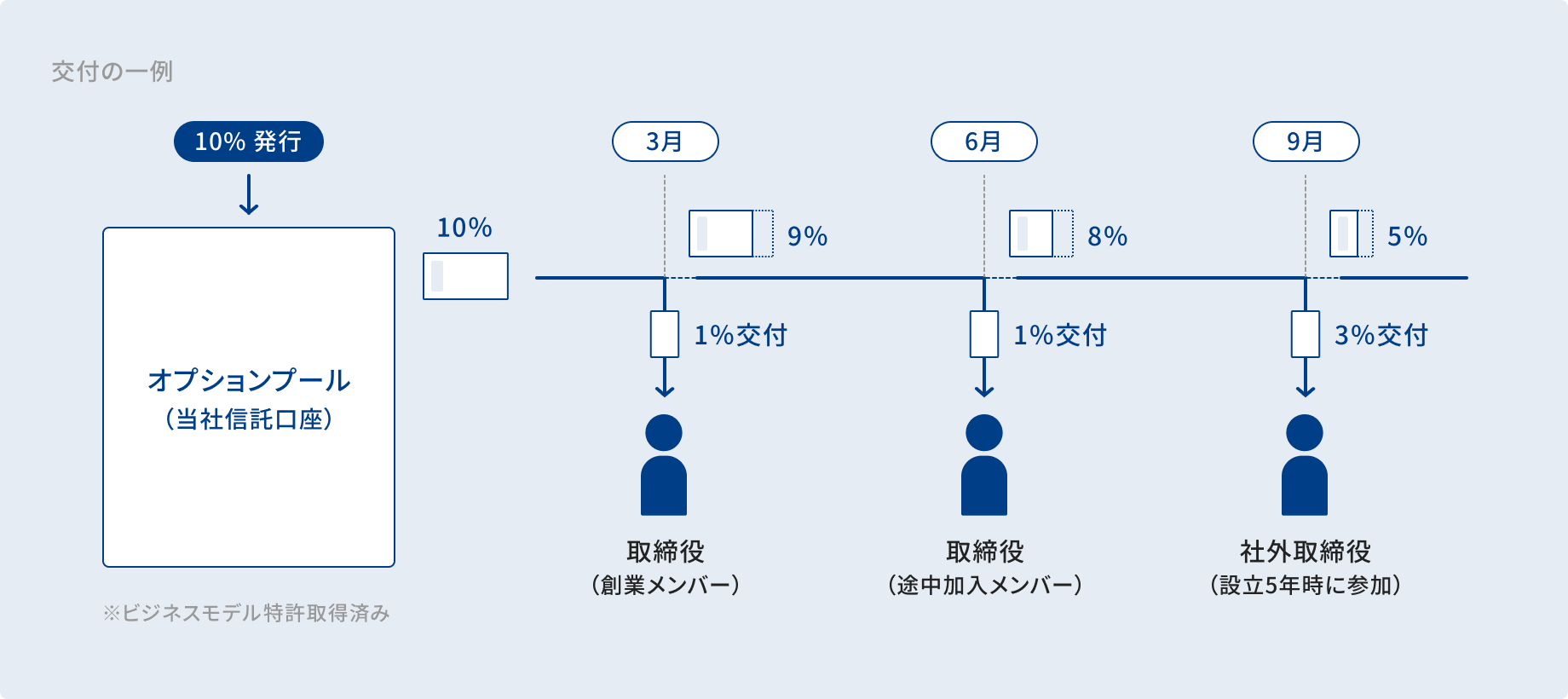

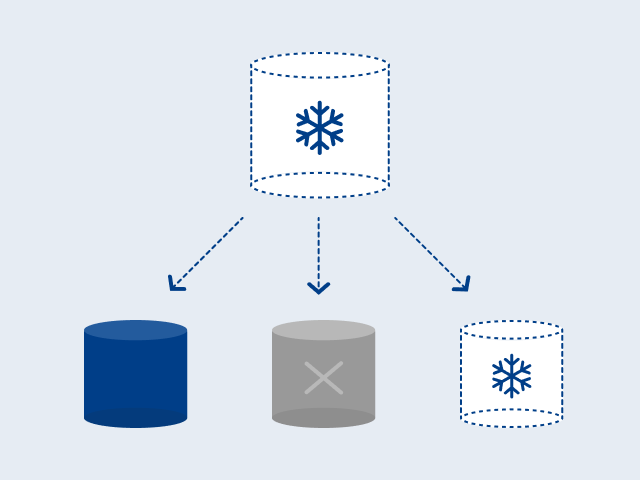

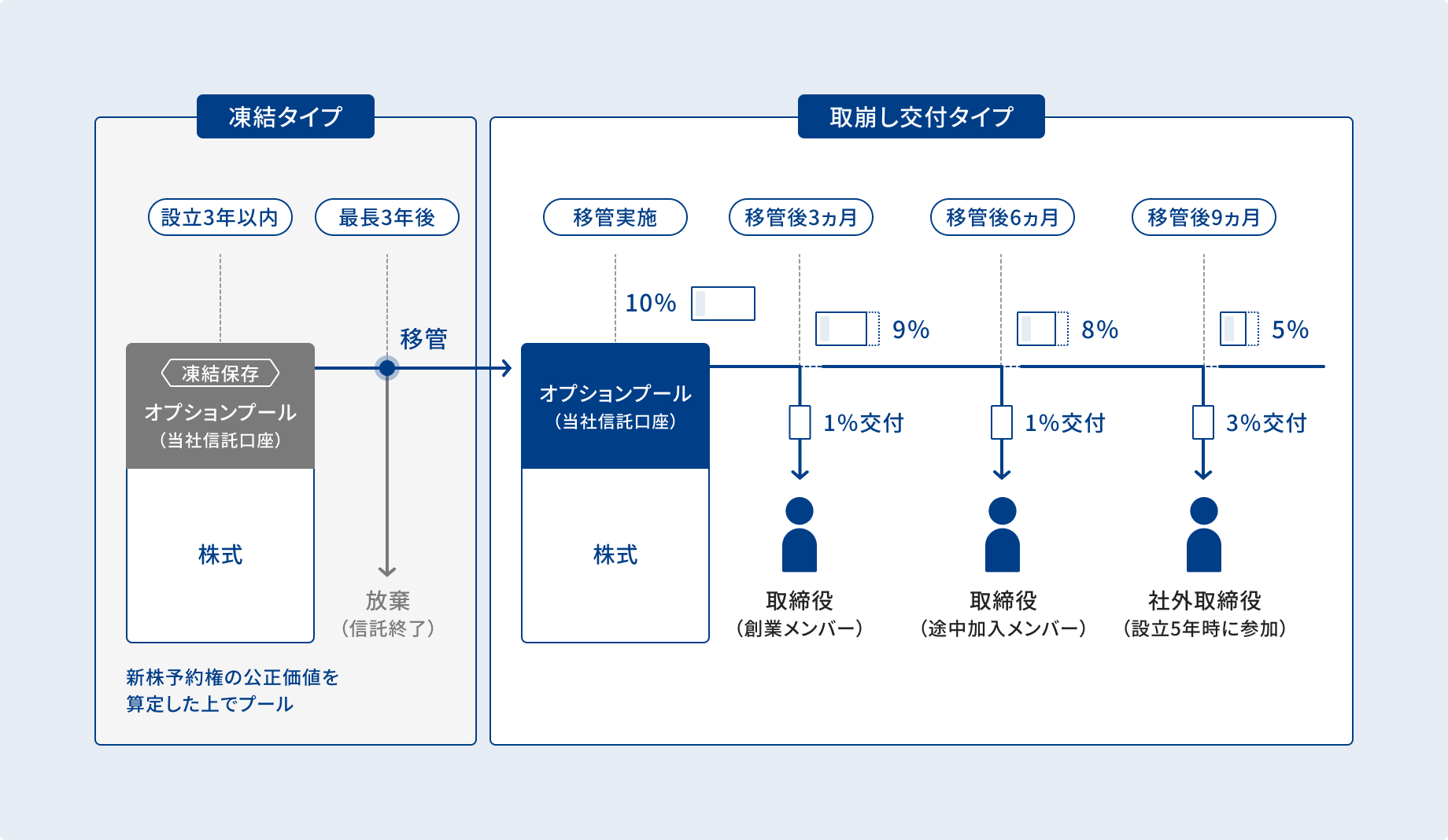

本サービスは有償ストックオプション(時価発行新株予約権)を活用した信託型ストックオプションであり、設立3年以内の企業を対象にした、信託報酬を掛けずにストックオプションを凍結保管しておく「凍結タイプ」と、シリーズA以降のスタートアップ・ベンチャー企業や上場企業を対象とした、3ヶ月おきに役職員等を指定して新株予約権を交付できる「取崩し交付タイプ」をご用意しております。

なお、「凍結タイプ」と「取崩し交付タイプ」は当社グループによる特許出願済みの独自スキームとなります。

取崩し交付タイプ

取崩し交付タイプとは

取崩し交付タイプは、一括交付タイプの欠点を克服するために開発された当社独自のスキームです。

一括交付タイプでは、いつのタイミングで新株予約権をどれだけ配るか(例えば上場後半年の時点で新株予約権を3%分交付するなど)を事前に設計してしまわなければならないのに対して、取崩し交付タイプは、導入の時点ではとりあえず新株予約権をプールしておくだけで足り、事後的に配分数量を決めて順次取り崩していくことが出来るため、状況の変化に対応しやすいというメリットが存在します。

お役立ち記事

取崩し交付タイプと

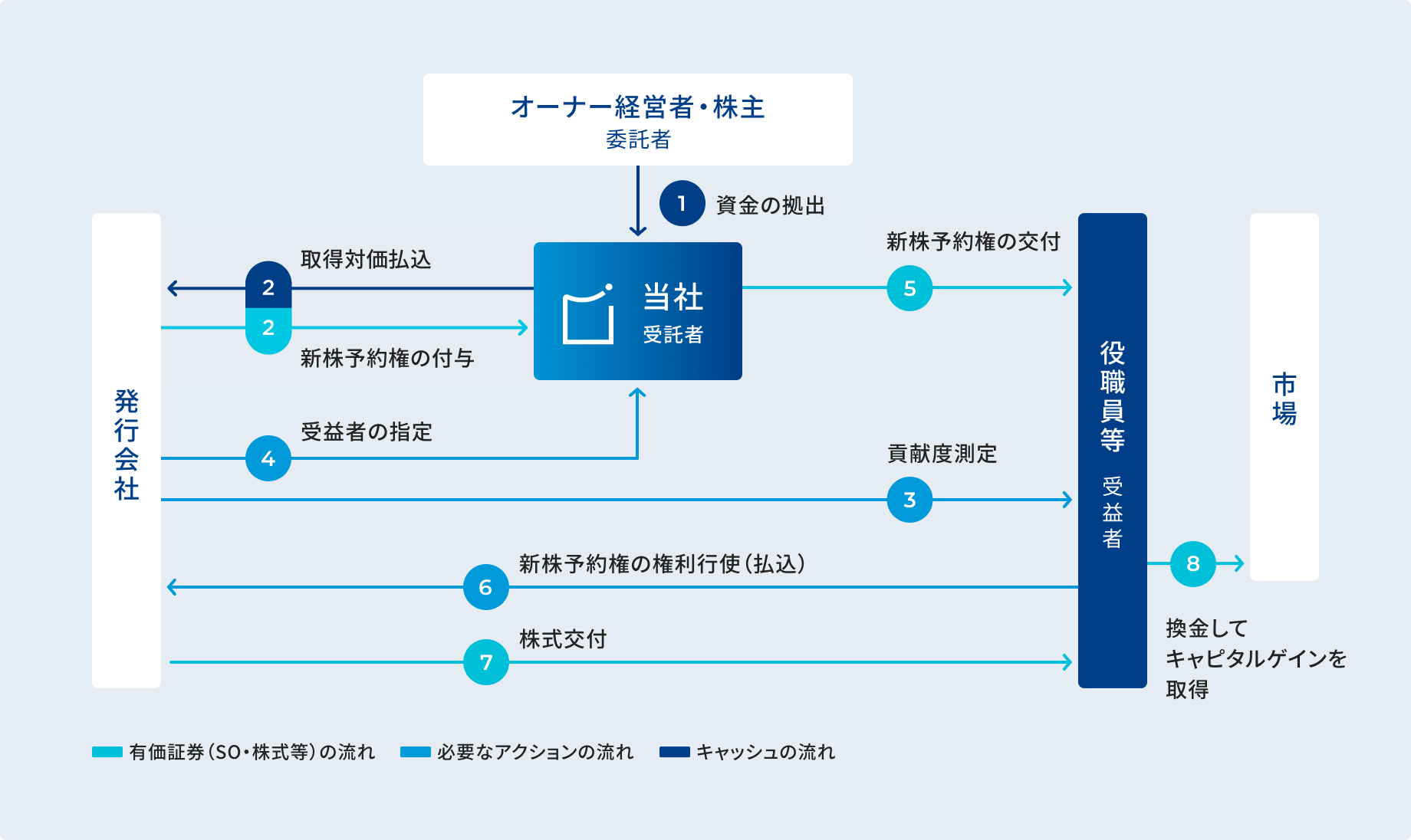

サービスの仕組み

- 委託者となるオーナー経営者・株主などが当社に対して資金を拠出し、当社が新株予約権を取得します。

- 発行会社が貢献度を継続的に計測します。

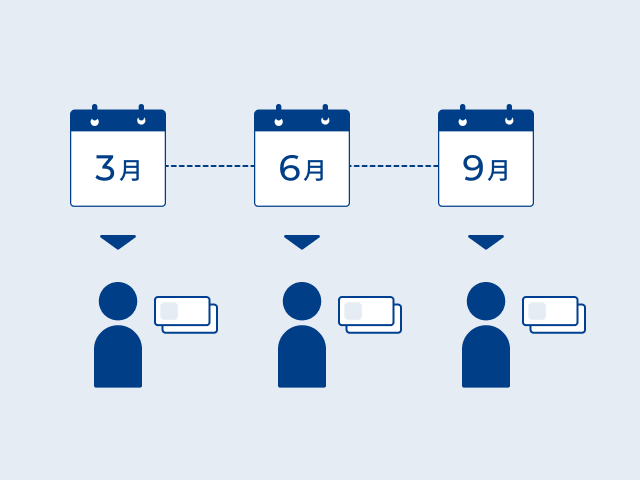

- 3月・6月・9月・12月の最終営業日(3ヶ月おき)に、発行会社が誰にどれだけ新株予約権を渡すかを指定し、当社はそれに従い新株予約権を引き渡します。

- 新株予約権の交付を受けた役職員等は、新株予約権を権利行使して株式を取得し、売却することでキャピタルゲインを得ることができます。

取崩し交付タイプの特徴

01民事信託や「一括交付タイプ」の欠点を解消した「取崩し交付タイプ」

一括交付タイプでは、新株予約権をどのタイミングでどれだけ配るか事前に設計しなければならない使いづらさがありました。これに対して取崩し交付タイプは、事後的に配分数量を決めて順次取り崩していくことが出来るため、状況の変化に対応しやすいメリットがあります。

023ヶ月おきに、新株予約権の

受益者指定が可能

当社独自のサービス「取崩し交付タイプ」では、3ヶ月おきに自由に、新株予約権の給付個数と受益者を決定しながら信託したプールを取り崩していくことができます。人材採用などの都度、新株予約権を新たに発行する手間やコストが削減できます。

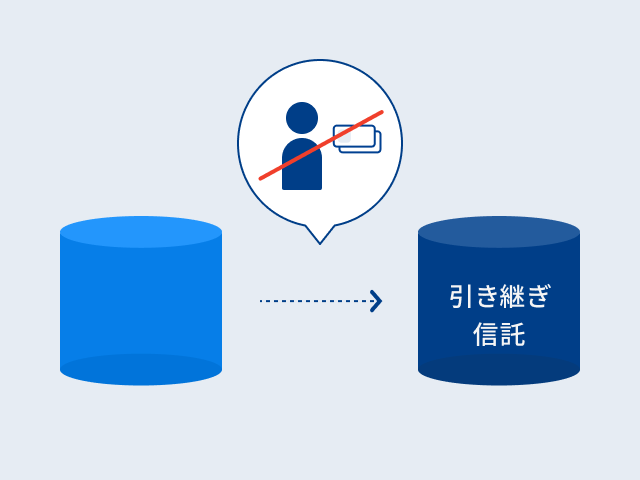

03受益者指定の指図をしない場合、自動的に引継信託へ移行が可能

当社独自の「取崩し交付タイプ」では、3ヵ月おきに信託契約を行うことで、柔軟な受益者指定に対応しております。

3ヶ月おきのタイミングに受益者指定を行わない場合には、自動的に引継信託への移行が可能になっております。

受益者の指定方法

信託設定時に信託されたオプションプール(新株予約権の交付枠)から、定期的に必要な数量だけ信託財産を取り崩して受益者に交付します。

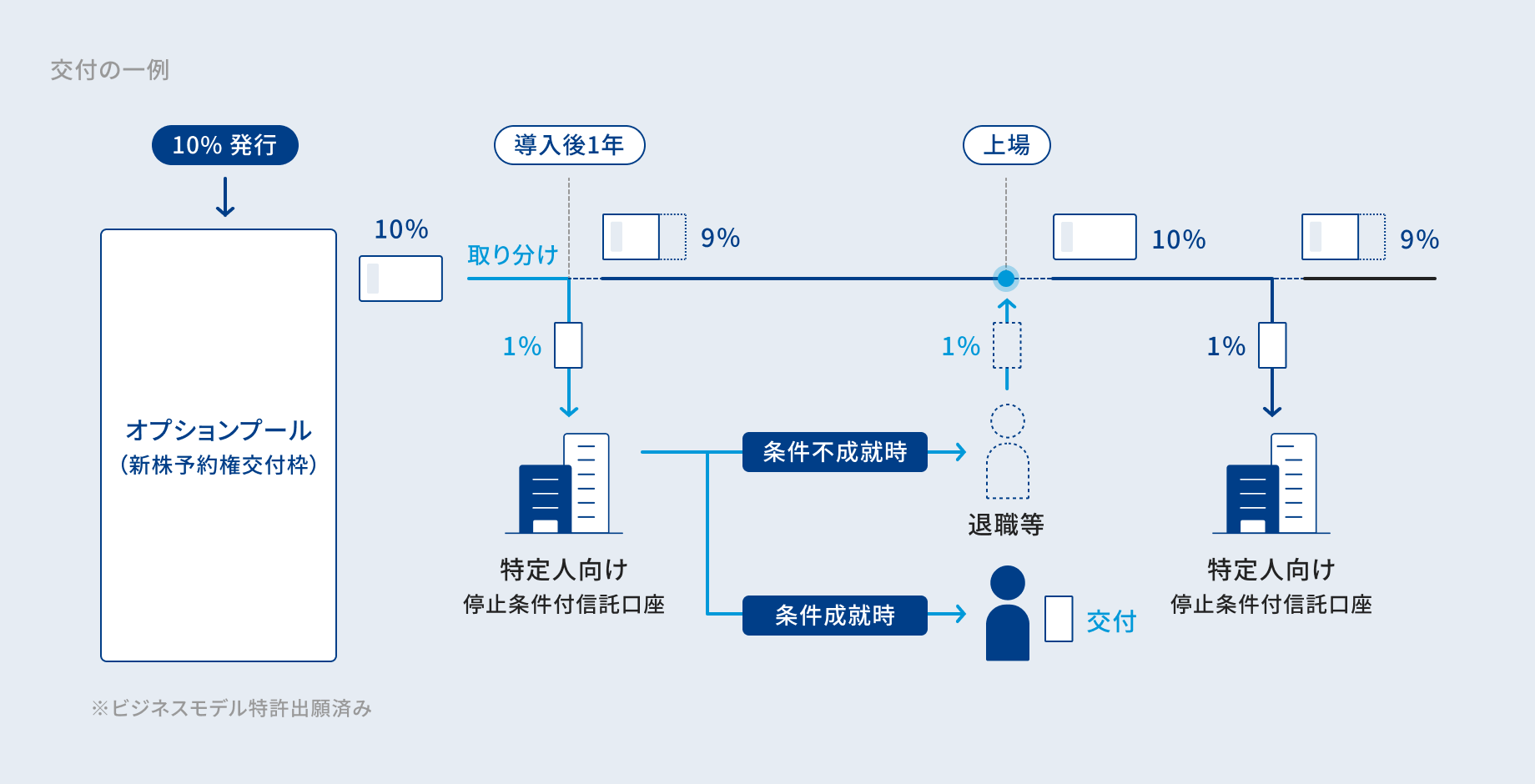

取崩し交付タイプ専用オプションベスティング・オプション™

オプションプールから、より範囲を限定した専用信託口座に新株予約権を取り分けておき、その専用信託口座ごとに設定された条件が成就したときには受益者に交付し、成就しなかったときにはオプションプールに戻すというオペレーションを繰り返し行うことができるのが「ベスティング・オプション™」です。

例えば、特定の役職員を受益者とした停止条件付の信託口座に新株予約権を取り分けておくことでべスティング条項に近い使い方をすることができ、さらに、退職の場合に別の役職員に対してその新株予約権を交付できるように設計するなど、通常の税制適格ストックオプションのべスティング条項では実現できないニーズを満たすことが可能です。

なお、ベスティング・オプション™に関しては、既にビジネスモデル特許の出願を完了しており、当社独自のサービスです。

凍結タイプ

サービスの仕組み

- 委託者となるオーナー経営者・株主などが当社に対して資金を拠出し、当社が新株予約権を取得します。

- 凍結タイプのご契約期間中、当社は新株予約権を凍結保管します。(お客様によるポイント運用や、受益者指定、新株予約権の付与などは一切できません。)

- 導入から最大2年間または3年間※1、1年毎に「取崩し交付タイプ」への移管を選択ができます。もし、凍結保存しているオプションプールを活用しないと判断した場合は追加コスト無しで廃止を選択することも可能です。

凍結タイプの特徴

01設立3年以内の企業が対象

スタートアップ企業の創業支援プランとして、設立直後や資金調達前でこれまで導入が難しかったような、設立3年以内のシード・アーリー期のスタートアップ企業を対象に、信託型ストックオプションのオプションプール組成を支援しています。

02凍結タイプのご利用期間中は

信託報酬が0円※1

設立後3年以内のスタートアップ企業が「凍結タイプ」をご利用頂く場合、「凍結タイプ」ご利用期間中は信託報酬が発生しない※1ので、極めて金銭負担の少ない形で信託型ストックオプションに必要なオプションプールを組成し、将来に備えることができます。

03ポイント運用・受益者指定など一切行うことができない凍結状態で保管

ポイント運用や受益者指定、ストックオプションの付与などを行いたい場合には、「取崩し交付タイプ」へご契約を移管いただきます。

04「取崩し交付タイプ」への移管※2または保管の継続・信託契約の廃止を選択可能

導入から最大2年間または3年間※3、1年毎のタイミングで「取崩し交付タイプ」への移管※2または、保管の継続、信託契約の廃止を選択できます。

凍結タイプから取崩し交付タイプへの移管について

「凍結タイプ」は、設立3年以内のスタートアップ企業を対象とした、オプションプールの組成のみに特化したプランであり、利用期間中はポイント運用や受益者指定などのオプションプールの活用をすることができない「橋渡し」的なプランになっています。オプションプールの活用については、当社の主力サービスである「取崩し交付タイプ」に移管した後に、当社の支援を受けた上で適切に実施して頂くことになります。

設立3ヶ月以内のスタートアップ企業が「凍結タイプ」から「取崩し交付タイプ」への移管した場合の、受益者指定・新株予約権付与の流れは以下のようなイメージとなります。

費用について有償ストックオプション信託®の導入コスト(全体像)

有償ストックオプション信託®に関しては、導入に際して以下のコストが掛かります。

| 委託者(創業者など) | 発行会社 | |

|---|---|---|

| 新株予約権の払込金額と 法人課税信託に基づく法人税相当額 | ※1,2 | |

| 株式・新株予約権の価値算定費用 | ※3 | |

| 信託報酬等 | ※4 | ※4 |

| 雑費 | 振込手数料等 | 登記申請費用等 |

表は横スクロールできます

留意事項

凍結タイプ

- 委託者が拠出金を拠出しなければなりません。また、委託者とその親族が受益者となることができません。

- 導入後1年・2年・3年以内の弊社指定の日に、有償ストックオプション信託®(取崩し交付タイプ)に移管しない場合には、新株予約権は放棄されることになります。

- 新株予約権の費用計上の要否や新株予約権の算定手法の採否につき監査法人の見解をご確認ください。

非上場企業の場合、日本基準ではゼロ評価が原則(本源的価値法)ですが、国際会計基準(IFRS)や上場企業の場合、費用計上方法が異なる可能性があります。また、監査法人によって株価条件や業績条件の設定の妥当性を厳しく確認される可能性があります。 - 凍結タイプのご利用期間中は、新株予約権をプールすることのみ可能です。

交付ガイドラインの策定やポイント運用などを実施することはできず、当社からこれらに関する支援を行うことができません。また、M&Aの場合なども含めて役職員に新株予約権を配布することもできません。組織体制が整う前に違法行為を行わないことなどを目的に課せられた一般的な制限であり、これらを行うことを希望される場合には、事前に取崩し交付タイプに契約を移管いただきます。 - 事業内容や株主構成に問題がある場合、不祥事などが発生した場合、上記制限に違反していた場合などには、取崩し交付タイプに移管できないまま、途中で受託をお断りすることになります。その場合には新株予約権は消滅することなりますので、ご注意ください。継続的にモニタリングをさせていただく必要がございますので、ご了承ください。

- その他の留意事項については、上記の取崩し交付タイプのサービス概要、留意事項もご確認ください。

取崩し交付タイプ

- 委託者が拠出金を拠出しなければなりません。また、委託者とその親族が受益者となることができません。

- 新株予約権に権利行使条件が設定されている場合、権利行使条件を満たさないと行使できず、場合によって失効する可能性があります。

- 上場企業が導入をされる場合など一定の場合には会計上費用計上が必要になる場合がございます。なお、会計の詳細については、専門家にお問い合わせください。

- 現行法・税制を基礎として設計されております。法改正等により想定した効果が得られない場合があります。なお、税務の詳細については、専門家にお問い合わせください。

注記事項

凍結タイプの特長

- 本報酬は、2023年11月契約開始分までの導入時・期間中の信託報酬になります。本プランは試験的に提供を開始するものであり、2023年12月以降契約開始分についてはご利用状況を鑑みて変更の可能性があります。取崩し交付タイプへの移管以降には、信託報酬(導入時報酬・期間中報酬)が別途必要となります。

- 取崩し交付タイプへの移管以降には、信託報酬(導入時報酬・期間中報酬)が別途必要となります。

- 設立3ヶ月以内の企業のみ最大3年間の凍結保存が可能です。

サービスの仕組み(凍結タイプ)

- 設立3ヶ月以内の企業のみ最大3年間の凍結保存が可能です。

凍結タイプと取崩し交付タイプの違い

- 本報酬は、2023年11月契約開始分までの導入時・期間中の信託報酬になります。本プランは試験的に提供を開始するものであり、2023年12月以降契約開始分についてはご利用状況を鑑みて変更の可能性があります。取崩し交付タイプへの移管以降には、信託報酬(導入時報酬・期間中報酬)が別途必要となります。

- 取崩し交付タイプへの移管以降には、信託報酬(導入時報酬・期間中報酬)が別途必要となります。

- 取崩し交付タイプへの移管をいただかない場合は、新株予約権を放棄して信託終了となります。なお、移管を行わない状態でポイント運用や受益者指定、新株予約権付与などの運用は一切行うことができません。

- 受益者指定時には基本的に費用がかかりませんが、受益者が非常に多い場合などについては、別途費用を請求させていただく場合がございます。

有償ストックオプション信託®の導入コスト(全体像)

- 信託に拠出頂く金銭の額となります。新株予約権の公正価値と発行数量等に応じて変動します。

- 受託者において新株予約権の権利行使までを希望される場合には、原則として、新株予約権の権利行使価額相当額と法人課税信託に基づく法人税相当額の拠出が必要となります。

- 株式価値・オプション価値の第三者算定機関にお問い合わせください。

- 取崩し交付タイプと凍結タイプで、信託報酬が異なります。

関連するお役立ち情報

お役立ち記事一覧ラインナップ

コタエル信託がご提供するサービスについてご紹介します。

類似商品の勧誘に

ご注意ください。

昨今、当社の提供する信託型ストックオプション「時価発行新株予約権信託®」に類似する商品の導入を勧める業者・専門家が増えております。信託型ストックオプションであるオプションプール信託®や時価発行新株予約権信託®、1円ストックオプション信託®のほか、有償ストックオプション信託®、譲渡予約権信託®、コール・オプション信託®は当社グループの登録商標であり許諾なく第三者が使用することはできません。

信託商品は、その設計により想定される結果が大きく異なる場合があります。類似の商品の提案を受けた場合や登録商標の商品を騙った勧誘を受けた場合には、法律上・税務上の課題がクリアされているかどうか、十分ご注意ください。